作为华人资本圈的顶级投资机构,高瓴资本的持仓一直是华人美股投资界的风向标,近日,高瓴资本2022年一季度持仓披露,依然以互联网与生物医药为主,通常情况下,投资人关注的焦点是高瓴资本在互联网领域,尤其是中概股方面的持仓情况,而忽略了高瓴资本是生物医药领域的资深玩家:

不仅在一级市场表现活跃,而且在二级市场依然扮演着重要角色;

不仅投资了诸多A股与港股的医药企业,而且在美股资本市场上有过之而无不及;

具体而言,截至一季度末,高瓴共持有64支美股上市公司的股票,从行业划分的角度来看:

从数量来看,生物医药企业有23个,位居第一,互联网企业有17个,位居第二;

从市值来看,生物医药企业为18.02亿美元,位居第一,继去年二季度首次出现生物医药行业持仓市值超过互联网行业后,高瓴资本的持仓中生物医药企业仍然保持第一。

1、重仓标的有调整

从持仓的市值来看,高瓴资本在一季度末的前三大医药股仓位:

第一大仓位仍是百济神州,持仓市值达10.82亿美元,在没有减持的情况下,因股价下跌导致持仓市值比上季度减少了30.41%,连续两个季度,百济神州的市值跌幅已超过50%。

在一季度大幅减持之后,传奇生物仍然位列第二大医药仓位(2.5亿美元),而在去年三季度和四季度,高瓴资本连续增持了1600.79%和6.78%;

另外一只中概股天境生物(1.17亿美元)位列第三大仓位,在没有减持的情况下,比上季度减值65.58%,而在过去的两个季度,天境生物的市值跌幅已超9成。

由于医药板块的走势较弱,去年四季度超过1亿美元市值的CTKB等公司,在今年一季度都已经不足1亿美元。

从过往历史看,以下规律仍得到延续:

1000万~5000万美元的仓位是变化最大的,像一季度减持的TNGX(四季末持仓4238万美元)和TALS(四季末持仓1164万美元)、清仓的RGNX(四季末持仓1491万美元)也属于这个范围;

1000万美元以下的持仓被清仓较多。一季度,DSGN(四季末持仓601万美元)、IMCR(四季末持仓951万美元)、RLYB(四季末持仓862万美元)、RXDX(四季末持仓791万美元)等被清仓。

除了上述规律,今年一季度仍出现了一些新现象:

重仓标的出现减持或清仓。四季末第二大医药股仓位传奇生物在一季度被减持41.24%,而四季末的第七大医药股ERAS(四季末持仓7357万美元)则被清仓。

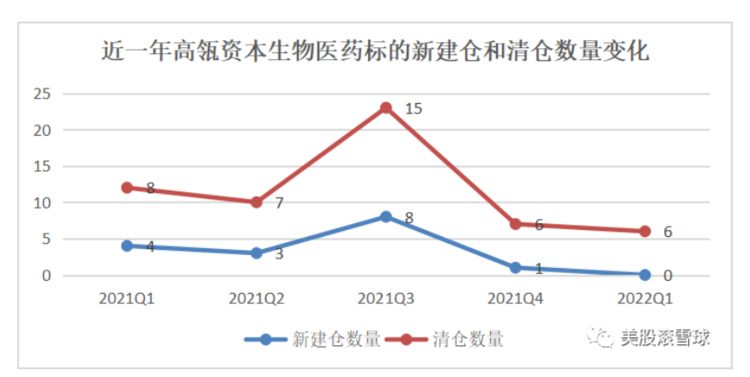

近一年来,高瓴资本在生物医药领域的持仓数量和市值均呈逐渐减少的态势,主要原因是医药板块过去一年表现较差,持仓市值不断下降,同时高瓴不断清仓部分标的。

2、新建仓位:无

今年一季度,高瓴资本没有新买入医药股,这是高瓴资本自披露持仓以来,第一次出现没有新建医药股的情况。

没有新建仓位或许与一季度医药板块IPO低迷有关。此前高瓴资本新建仓位多是IPO新股,而今年一季度仅有9只医药股上市。

3、从增减持的角度来看,与之前几个季度相比,高瓴资本操作频率较低:

增持仓位方面,高瓴资本在一季度没有增持任何医药股。

减持仓位方面:一季度减持了4只医药股:

LEGN:今年一季度,传奇生物的CAR-T药物Cilta-cel在美国获批,同时也触发了强生对其支付的5000万美元的里程碑付款条件,高瓴在一季度减持了41.24%的持仓,而去年三季度和四季度分别增持了1600.79%和6.78%,此前增持的原因可能是看好Cilta-cel能够获批,而本次减持的可能原因,除了医药板块整体走弱之外,与药企一般在商业化初期的表现普遍乏力有一定关系。

TNGX:2021年三季度与SPAC公司BCTG合并上市的医药企业,公司通过进行大范围基因筛检,寻找与突变基因相互作用的合成致死基因,并研制靶向药物;高瓴资本此前是通过持有BCTG的股份,进而持有合并后的TNGX的股份,在一季度对其减持了77.23%,而去年四季度也减持了11.43%;

TCRX:是一家TCRT疗法公司,在实体瘤和血液瘤领域都有临床前在研管线,高瓴资本最早在2020年三季度建仓,在今年一季度减持了47.82%,仅有早期管线的药企在加息环境下往往表现不好,需要较多的资金才能推进管线,而加息则推高了融资成本。

被高瓴减仓的医药股,不一定会走出跌势,像此前高瓴连续两个季度减持了VIE,公司则随后宣布被另一家上市医药公司HZNP收购,溢价50%+,药股卖飞的概率真的很高;

近一年来,高瓴资本在生物医药领域的减持次数达38次,是增持次数的5倍多。逐季来看,增持次数则一直维持在较低水平,一定程度上反映出高瓴资本对医药板块的看法偏空。

4、清仓仓位方面

一季度,高瓴资本清仓了6只生物医药公司,与上季度清仓数量持平。

在清仓标的选择上,除了继续重点清仓1000万美元以下的仓位之外,一季度,高瓴清仓了ERAS(四季末持仓7357万美元)的第七大医药股仓位,而去年下半年,高瓴还陆续清仓了BEAM、KOD、APLS、FGEN等1亿美元左右的标的,侧面说近几个季度清仓的范围较大。

具体清仓标的方面:

RGNX:公司是基因疗法领域的代表企业,既有技术平台,又有生产设施,此前一直是想进入基因疗法领域大药企的潜在并购标的,但近些年随着基因疗法板块的转冷,以及公司在管线方面没有太大突破,股价一直在低位震荡;

ERAS:公司是一家靶向RAS/MAPK的肿瘤精准疗法公司,已经拥有针对RAS/MAPK的各个节点的11条在研管线,覆盖小分子、大分子和蛋白降解药物等多个药物结构,于2021年7月上市,和RLYB类似,高瓴一季度的操作很可能是解禁期过后的清仓;

IMCR:是一家TCRT疗法公司,主打药物Kimmtrak于今年一季度获得FDA批准,清仓理由可能与传奇生物一样,即公司已经进入商业化阶段。

近一年来,高瓴资本清仓生物医药股的次数达到42次,是新建仓医药股次数的近三倍,尤其是一季度出现了没有新建仓医药股的情况。

5、高瓴资本一季度持仓的启示:

不看好生物医药板块的二季度行情。高瓴资本在一季度没有增持和新建仓任何一家医药股,相反,却减仓4只,清仓6只医药股,至少反映出高瓴资本不看好生物医药板块的今年二季度行情。但相较于去年下半年,减持和清仓力度有所减缓,如果增持与新建仓数量开始逐渐超过减持与清仓数量,则可能是医药板块企稳的标志之一;

重仓和长期仓位有所调整。此前位列第二大仓位的传奇生物被减持近一半,而ERAS、BEAM、KOD、APLS、FGEN等重仓仓位陆续在近几个季度被清仓。在长期持仓标的方面,也开始出现调整,比如从2019年二季度建仓以来一直持有的RGNX,在今年一季度也被清仓。

持仓仓位更加集中。一季度,高瓴资本前三大医药股的持仓占全部医药股持仓的市值达77.71%,去年二季度至四季度,该比例依次为60%、69%和75.79%,持仓集中度呈逐渐提升趋势。